커뮤니티

국내 유일의 업종별 경제단체 공동협의기구

국내 유일의 업종별 경제단체 공동협의기구

OECD 1위의 상속증여세 부담, 근본적인 개편 필요

- GDP 대비 상속증여세수 비중 OECD 회원국 중 공동 1위, 과중한 세부담

- 가업상속공제제도의 유명무실화, 기업승계 사실상 어려워

- 장기적으로 상속세율 인하, 최대주주할증평가 폐지 등 정책 전환 필요

GDP 대비 상속ㆍ증여세수 비중이 OECD 회원국 중 공동 1위인 상황에서 기업승계가 기업과 국가경제의 지속성에 미치는 영향을 고려할 때 상속세제의 근본적인 개편이 필요하다는 주장이 제기되었다. 한국경제연구원(이하 ‘한경연’)은 『현행 기업승계 상속세제의 문제점 및 개선방향』보고서를 통해 이같이 밝혔다.

GDP 대비 상속증여세수 비중 OECD 공동 1위, 과중한 세부담

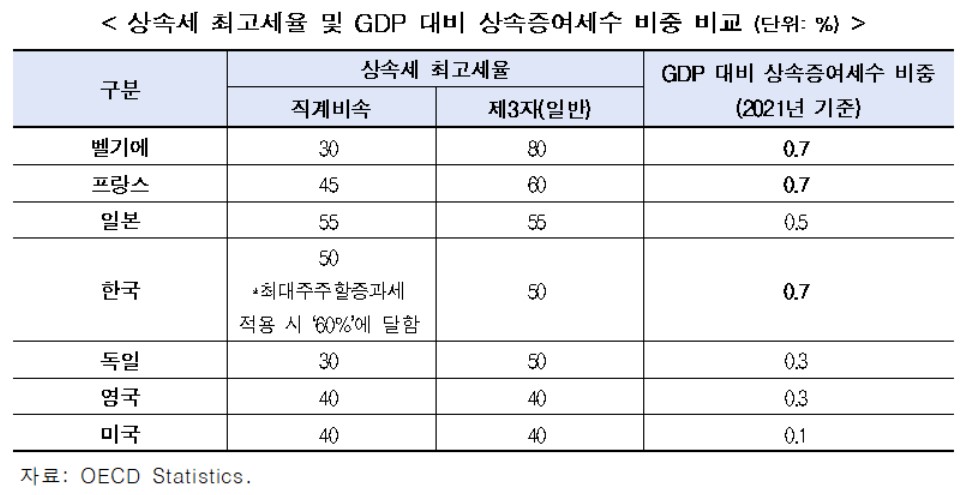

한경연은 2021년 기준 GDP 대비 상속ㆍ증여세수 비중이 OECD 회원국 중 공동 1위(한국, 프랑스, 벨기에)로 매우 과중한 수준이라고 지적했다. 2020년 3위(0.5%)였던 GDP 대비 상속ㆍ증여세수 비중은 2021년 0.2%p 증가해 OECD 회원국 중 가장 높은 자리에 오르게 되었다. 직계비속에 대한 기업승계 관련, 상속세 최고세율(50%)은 OECD 회원국 중 일본(55%)에 이어 2위이지만, 대주주 등으로부터 주식을 상속받을 경우 평가액에 할증평가(20% 가산)를 적용하여 과세, 최대주주 주식 할증과세 적용시 최대 60%의 세율처럼 적용*받아 사실상 가장 높은 수준이기 때문에 상속세 부담이 매우 과중한 것이라고 설명했다.

* 사례 : ‘A 기업’ 대주주 주식(100억원) 상속시 120억원으로 평가하여 그 50%인 60억원 세액 결정

임동원 한경연 연구위원은 “우리나라만 최대주주에게 획일적인 할증평가를 실시하고 있는데, 이는 경영권 프리미엄이 이미 주식에 포함돼 있다는 점에서 세법상 실질과세원칙에 위배된다”고 주장했고, 특히 “기업승계 시 상속세는 기업실체(business entity)의 변동없이, 단지 피상속인의 재산이 상속인에게 무상으로 이전되는 과정에서 발생하는 과세로서 기업승계시 가장 큰 장애물로 작용하고 있다”고 강조했다.

가업상속공제제도의 유명무실화, 기업승계 사실상 어려워

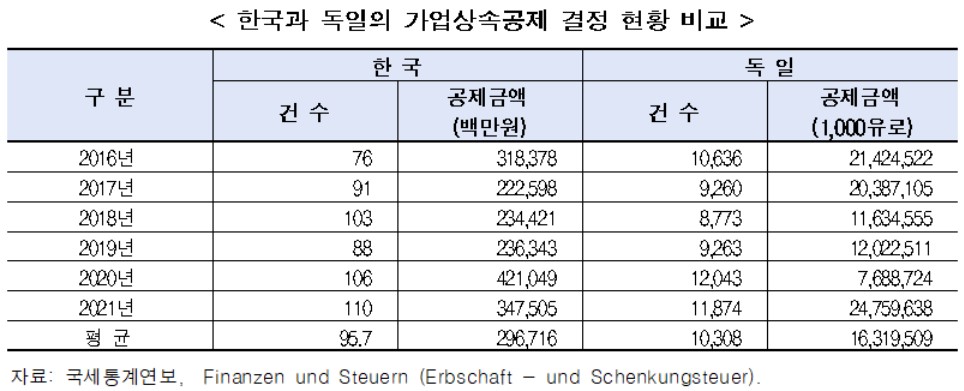

보고서는 기업승계를 장려하기 위해 도입한 가업상속공제는 적용대상이 한정적인 데다, 요건마저 엄격해 그 활용이 저조한 상황이라고 지적했다. 우리나라 가업상속공제제도는 2016~2021년 연평균 이용건수가 95.7건, 총 공제금액 2,967억원으로 저조한 상황이지만, 가업상속공제제도가 활성화된 독일은 연평균 10,308건, 공제금액 163억유로(한화 약 23.8조원)에 달하고 있어 가업상속공제 적용건수가 독일의 100분의 1수준이다.

임 연구위원은 “가업상속공제의 적용대상, 대표자 경영기간, 업종유지, 자산유지 등 사전ㆍ사후요건이 까다로워 활용하려는 기업인이 적고 실제 공제금액도 작아서 큰 의미가 없다”고 주장했고, “정부가 2022년 세법개정 시 사전ㆍ사후 요건을 완화한 점은 바람직하지만, 적용대상을 중견기업 일부까지만 확대했다는 점은 아쉽다”고 덧붙였다.

또한 임 위원은 “우리나라는 글로벌 경쟁에서 기업이 생존하고 발전해야만 일자리와 소득 창출이 가능한데, 현재 최대 60%에 달하는 상속세율과 실효성 없는 가업상속공제라는 징벌적인 상속세제 하에서는 사실상 대부분의 기업승계가 불가능한 상황”이라면서, “부담이 큰 상속세의 재원 조달 방안으로 배당 확대도 거론되고 있지만 지나친 배당은 기업에게 부담으로 작용하고, 주식 매각으로 상속세 재원을 마련하기에는 경영권 승계 및 방어가 어려울 수 있다”고 설명했다.

장기적으로 상속세율 인하, 최대주주할증평가 폐지 등 정책 전환 필요

보고서는 최근 정부의 상속세제 개편방안, 즉 유산취득세로의 전환, 공제액 상향만으로는 기업승계를 활성화하기에는 한계가 있다고 지적했다. 기업승계 시 ‘징벌적 상속세’라는 장애요인을 제거할 수 있도록 우선 상속세율을 인하하고, 추후 기업승계에 한정하여 자본이득과세*가 도입된다면 기업승계가 원활히 이뤄질 수 있을 것이라고 제안했다.

* 사례 : ‘B 기업’ 대주주가 주식(300억원, 취득가액 100억원)을 상속하는 시점에는 과세하지 않되, 상속인이 해당 자산을 500억원에 매각시 총차액인 400억원에 대해 양도소득세를 적용하여 과세

임 연구위원은 “중소ㆍ중견기업의 활성화 및 대기업으로의 성장이라는 선순환을 위해 우선 국제적으로 높은 상속세율(50%)을 OECD 회원국 평균 수준보다 조금 높은 30%까지 인하하고, 최대주주할증과세는 폐지하는 것이 타당하다”고 주장했다.

아울러 임 위원은 “장기적인 대안으로 기업승계의 장애요인인 상속세를 폐지하고 동시에 조세형평성을 유지할 수 있는 자본이득세(승계취득가액 과세)의 도입이 이뤄져야 한다”고 주장하면서, “추후 상속자산 처분 시 사망자와 상속인 모두의 자본이득에 과세하기 때문에 조세형평성도 유지될 수 있을 것”이라고 덧붙였다. 끝.

출처 : 전경련 보도자료(https://www.fki.or.kr/main/news/statement.do)